考えたくないですが早ければ2,30代から親の相続問題を体験することも珍しくないです。

親子ともども、我が家はそんなことでもめたりしないだろうと安易に考えていたら、とんでもない惨事が起こることも。

お互いに事前の準備をしておくことで、無用な争いや亀裂を防ぐことが出来ることを知っておきましょう。

気になるお金の話

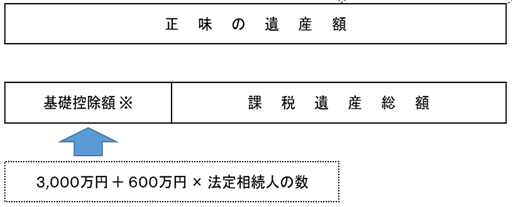

相続税は亡くなった全ての人にかかる訳ではなく、「一定額以上の財産を残して亡くなった人」にだけ課税される税金です。

ここでは計算の例として、遺産が8,000万円で相続人が配偶者と子ども2人だと想定して計算してみましょう。

基礎控除額

この一定額を「基礎控除」と呼びます。

3,000万円+(600万円×法定相続人の数)=基礎控除額

亡くなった方の相続人が配偶者と子ども2人の場合、相続人は3人となります。

3,000万円+(600万×3人)=4,800万円

もしも残された遺産が基礎控除額の4,800万円以内ならば、相続税は0円で申告も不要です。

この場合、残された遺産が4,800万円以上ならば、相続税の申告及び相続税の納付が必要になります。(相続税の申告期限は亡くなった日から10か月以内)

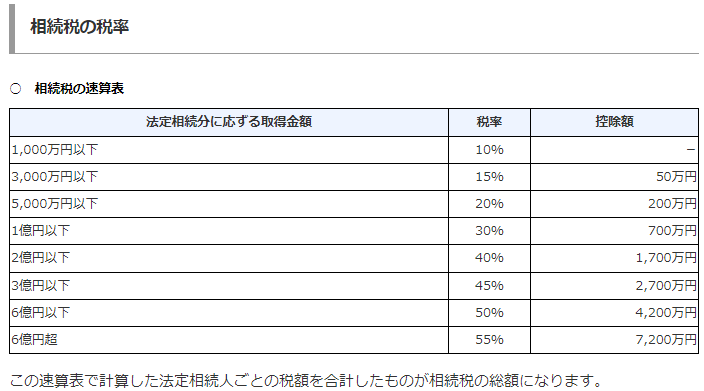

相続税率

遺産の8,000万円から基礎控除額4,800万円を引き、残りの3,200万円が相続税の対象になります。

その3,200万円を法定相続分通りに分けた場合、

配偶者(2分の1)1,600万円、子ども(4分の1)800万円、子ども(4分の1)800万円です。

まず配偶者はこの1,800万円に相続税率がかかります。表を見ると税率15%の控除額50万円ですね。

1,800万円×0.15-50万円=220万円

次に各子どもは800万円に相続税率がかかります。表を見ると税率10%ですね。

800万円×0.10=80万円

配偶者220万、子ども80万、子ども80万となりますが、配偶者が財産を相続する場合、法定相続分相当額、あるいは1億6,000万円までは相続税がかかりません。(配偶者控除)

結果、子ども2人が各80万円の相続税を納付することが必要です。

一番大事なのは遺言書

遺言書は親の思いやり。財産が少なくても絶対に用意しておくべき!

遺言書の有無で遺産の分け方が変ってきます。

- 遺言書がある場合

-

遺言書の通りに遺産を分けます。(遺留分については別で説明しますね。)

- 遺言書が無い場合

-

相続人全員の話し合いで遺産の分け方を決めます。(遺産分割協議という)

相続人全員の同意があれば、遺産は自由に分けることができます。逆に全員の同意が無ければ決めることが出来ないので、それが火種になります。

相続できるのは誰?

遺産を相続できるのは民法で定められている相続権を持つ「相続人」と呼ばれる人です。

代襲相続とは何か

相続人になるはずの子が先に亡くなった場合、その孫が相続の権利を持ちます。

父はすでに亡くなっており、父方の祖母が亡くなった際には、私が父の代わりに父の相続分を代襲相続した。

相続人でない人に財産を残す方法

一番多い問題として、内縁の妻は法律上、相続人になれません。

他にも子どもが生きている場合には、その孫を相続人とすることはできません。

相続人全員の同意があっても、相続人にすることは無理なものは無理なのです。

では他にどのような方法があるのでしょうか。

- ①生前贈与をする。

-

生きている間に贈与。贈与された人は贈与税を支払う。

- ②遺言書に財産を残す旨を記入しておく。

-

亡くなってからの贈与を遺言書に記入しておく。

- ③生命保険の受取人に指定しておく。

-

加入している生命保険の受取人を変更しておく。

まとめ

代襲相続については、一見珍しいようでよく聞く話だと思います。私も父方については代襲相続を受けました。

あと相続税には配偶者控除があり、1億6千万円 or 法定相続分(遺産の2分の1)のどちらかの金額以内なら、配偶者には相続税がかからないと知っておくといいですね。

「残された老後の生活が金銭的に心配な上に、相続税もかかるかも?」と余分なお金の心配をしなくて済みます。